Scopri il Trend Following moderno, Trading Online nel mercato del Forex

Il Trend Following è una strategia di trading che ha radici nel passato. In questo articolo introduttivo, ti spiegherò le origini del Trend Following, ed suo sviluppo attraverso il lavoro di Richard Dennis, uno dei più grandi trader che il nostro settore ha avuto. Tutte le informazioni condivise, sono volte a fornire una comprensione approfondita del Trend Following, una strategia chiave nella nostra community di “Trend Following Traders”. Se hai dimestichezza con la lingua inglese, ti suggerisco di leggere i libri di Michael Covel sul Trend Following e sui Turtle Traders.

Il Trend Following è una strategia di trading che ha radici nel passato. In questo articolo introduttivo, ti spiegherò le origini del Trend Following, ed suo sviluppo attraverso il lavoro di Richard Dennis, uno dei più grandi trader che il nostro settore ha avuto. Tutte le informazioni condivise, sono volte a fornire una comprensione approfondita del Trend Following, una strategia chiave nella nostra community di “Trend Following Traders”. Se hai dimestichezza con la lingua inglese, ti suggerisco di leggere i libri di Michael Covel sul Trend Following e sui Turtle Traders.

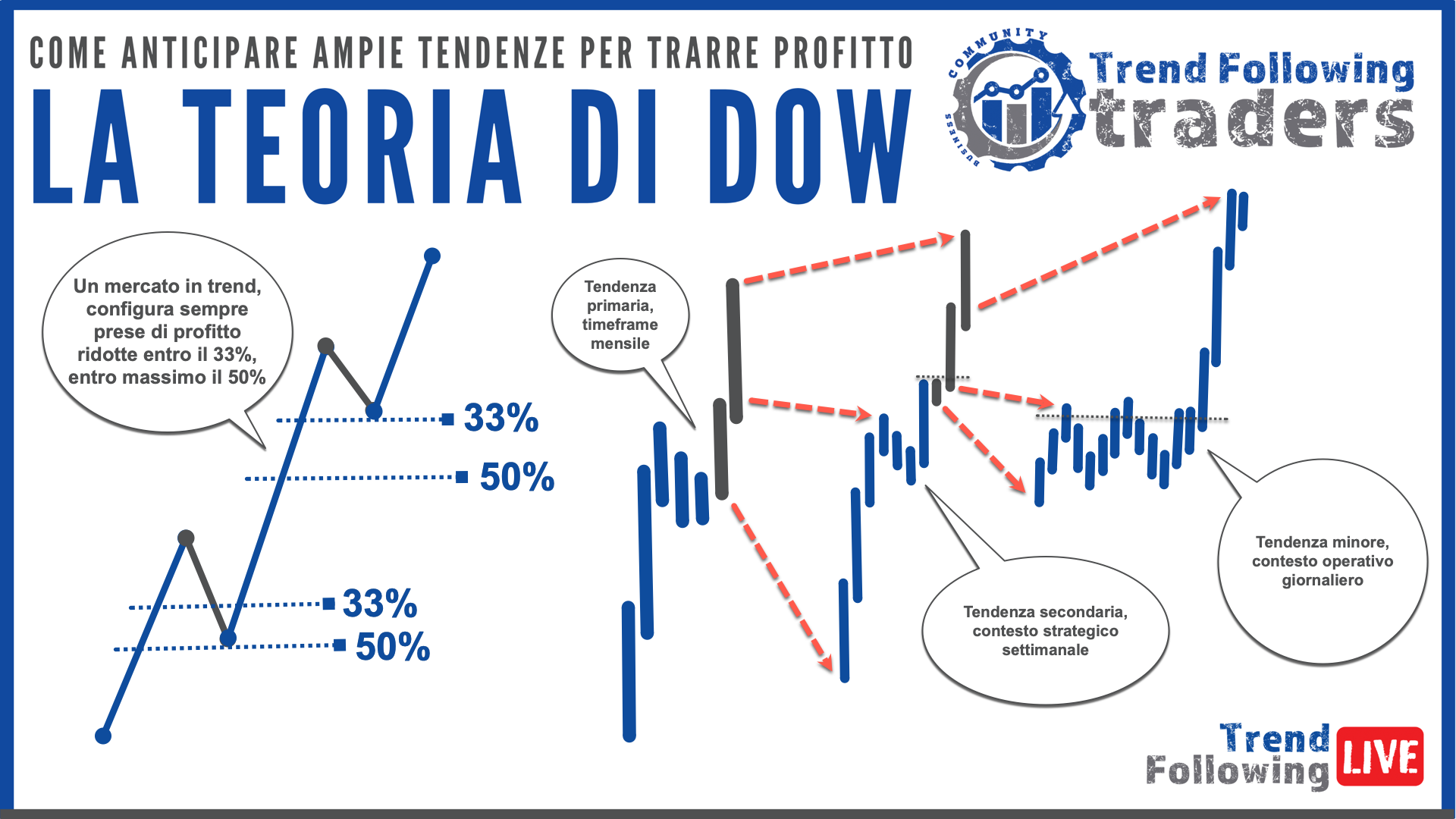

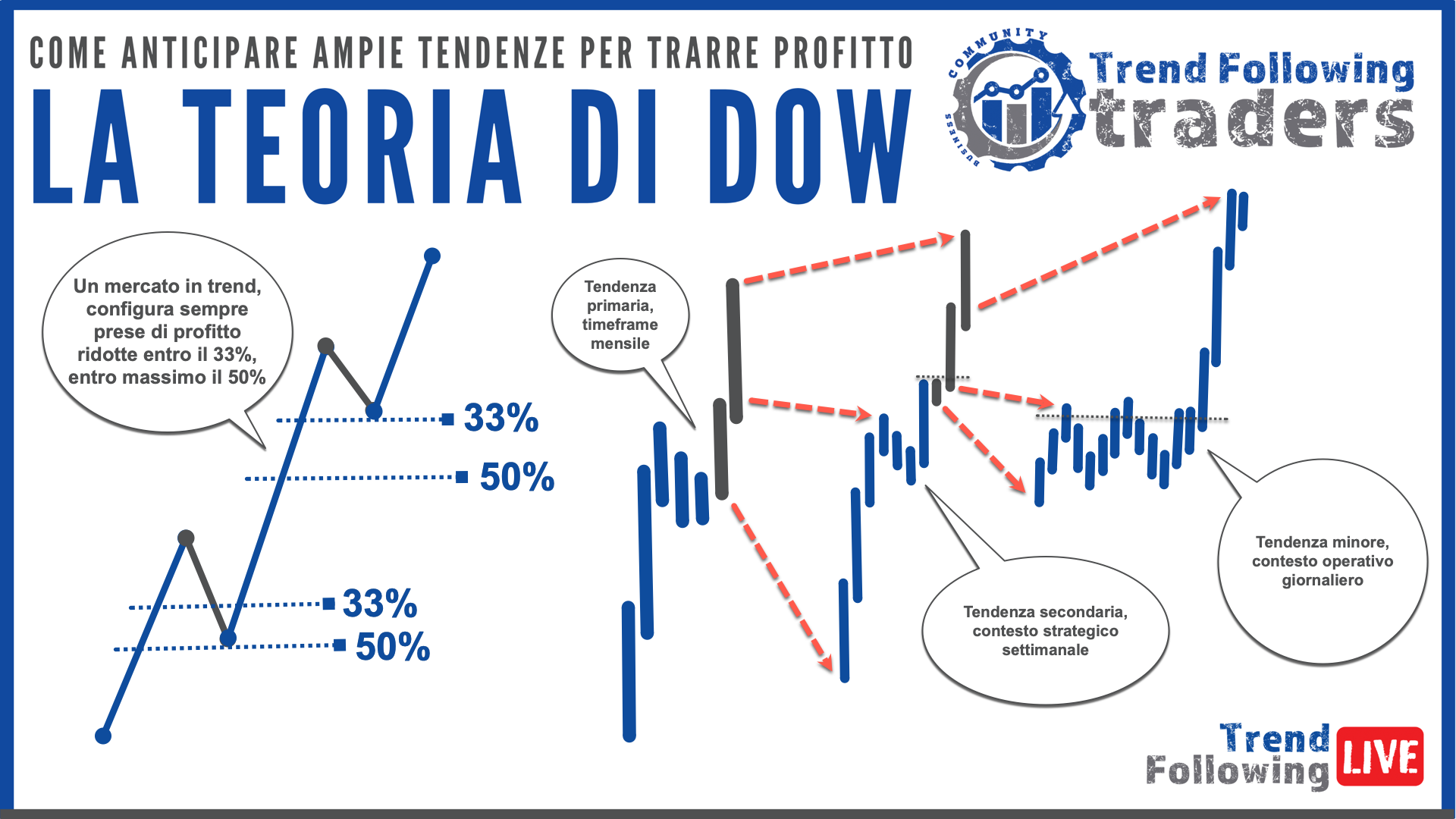

Origini del Trend Following: Il concetto di Trend Following si basa sull’idea di capitalizzare sui movimenti direzionali del mercato, sia essi al rialzo o al ribasso (tendenze primarie). Le origini di questa strategia risalgono agli inizi del trading sui mercati finanziari, quando i trader cercavano di identificare e seguire le tendenze primarie per massimizzare i profitti. Ancora oggi è possibile operare in questo modo, e quì nel blog, ed anche nella Community troverai tante informazioni per conoscere questo business.

Richard Dennis e i Turtle Traders: Una pietra miliare nella storia del Trend Following è il famoso esperimento condotto da Richard Dennis negli anni ’80. Dennis, un trader di grande successo, riteneva che il trading potesse essere insegnato a chiunque avesse la disciplina di seguire delle regole precise. Per dimostrarlo, formò un gruppo di novizi, soprannominati “Turtle Traders”, ai quali insegnò le sue strategie di Trend Following. Questi trader, seguendo regole stringenti ed approcci sistematici, ottennero risultati eccezionali, dimostrando l’efficacia del Trend Following. Si deve anche dire però, che alcuni partecipanti meno disciplinati, non riuscirono ad ottenere risultati. Il trading non è per tutti, ma solo per chi ha un reale interesse ed investe il proprio tempo diventare un trader migliore. Spesso non è questione di soldi o di possibilità, ma piuttosto di passione ed impegno.

Richard Dennis e i Turtle Traders: Una pietra miliare nella storia del Trend Following è il famoso esperimento condotto da Richard Dennis negli anni ’80. Dennis, un trader di grande successo, riteneva che il trading potesse essere insegnato a chiunque avesse la disciplina di seguire delle regole precise. Per dimostrarlo, formò un gruppo di novizi, soprannominati “Turtle Traders”, ai quali insegnò le sue strategie di Trend Following. Questi trader, seguendo regole stringenti ed approcci sistematici, ottennero risultati eccezionali, dimostrando l’efficacia del Trend Following. Si deve anche dire però, che alcuni partecipanti meno disciplinati, non riuscirono ad ottenere risultati. Il trading non è per tutti, ma solo per chi ha un reale interesse ed investe il proprio tempo diventare un trader migliore. Spesso non è questione di soldi o di possibilità, ma piuttosto di passione ed impegno.

Il Trend Following moderno per fare Trading Online nel Forex: Il Forex, o mercato delle valute, è particolarmente adatto alla strategia di Trend Following. La natura liquida e la vasta gamma di coppie di valute, disponibili offrono opportunità molto valide per i trader. Inoltre, la capacità del Forex di operare 24 ore su 24 fornisce una flessibilità senza pari per adattarsi a qualsiasi tendenza del mercato. Attraverso il materiale condiviso nel blog, scoprirai i 5 metodi che usiamo nella Community per operare nel Forex.

Perché il Trend Following Funziona bene nel mercato del Forex:

- Liquidità elevata: Il Forex è il mercato più liquido al mondo, il che significa che grandi ordini possono essere eseguiti senza significative variazioni di prezzo.

- Leva finanziaria: Il Forex permette l’utilizzo della leva, che può amplificare i profitti (ma anche le perdite) sulle posizioni in trend.

- Accessibilità: Grazie al trading online, il Forex è accessibile a un vasto pubblico di trader, dai principianti agli esperti.

Nella nostra community di trading, “Trend Following Traders”, lavoriamo per formare i nuovi candidati, per collaborare allo sviluppo del business. Attraverso l’analisi tecnica basata sui dati e una gestione rigorosa del rischio, insegniamo ai nostri membri come trarre profitto dalle Tendenze Primarie. Gli articoli ed i video che condivido sono concepiti per educare ed informare, fornendo strumenti e tecniche essenziali per il successo nel Trend Following.

Il Trend Following è una strategia di trading online potente e flessibile, particolarmente adatta al mercato del Forex. I principi insegnati da Richard Dennis e dimostrati dai Turtle Traders continuano a influenzare trader di tutto il mondo. Nella nostra community di “Trend Following Traders”, ci impegniamo a condividere conoscenze e strategie che aiutino i nostri membri a navigare con successo nel dinamico mondo del Forex.

Il Mercato del Forex: I Vantaggi per i Traders

Il Forex, abbreviazione di “foreign exchange” (scambio di valuta estera), è il mercato globale dove le valute vengono scambiate. È il più grande e il più liquido mercato finanziario al mondo, con un volume di scambi giornaliero che supera i 6 trilioni di dollari. In questo articolo, esploreremo le basi del mercato del Forex, come funziona, e perché è così popolare tra i trader.

Il Forex, abbreviazione di “foreign exchange” (scambio di valuta estera), è il mercato globale dove le valute vengono scambiate. È il più grande e il più liquido mercato finanziario al mondo, con un volume di scambi giornaliero che supera i 6 trilioni di dollari. In questo articolo, esploreremo le basi del mercato del Forex, come funziona, e perché è così popolare tra i trader.

Cos’è il Mercato del Forex: Il mercato del Forex è dove le valute vengono scambiate l’una contro l’altra. Questo scambio è fondamentale per il commercio internazionale e gli investimenti, permettendo alle aziende e ai governi di convertire una valuta in un’altra. Per esempio, se un’azienda europea vuole importare prodotti dagli Stati Uniti, potrebbe dover scambiare euro in dollari americani per completare l’acquisto.

Funzionamento del Forex: A differenza di altri mercati finanziari, il Forex non ha una sede fisica o una borsa centrale. È operativo 24 ore al giorno attraverso una rete globale di banche, aziende e singoli trader. Le valute sono scambiate in coppie, per esempio EUR/USD (euro dollaro americano). Il prezzo di una coppia di valute rappresenta quanto vale una unità della valuta base (la prima valuta della coppia) in termini della valuta quotata (la seconda valuta della coppia).

Perché il Forex è Così Popolare:

- Liquidità Elevata: Il Forex è estremamente liquido, il che significa che grandi quantità di valute possono essere scambiate rapidamente e con scarse variazioni di prezzo.

- Accessibilità: Grazie al trading online, è possibile accedere al mercato Forex da qualsiasi parte del mondo.

- Orario di Trading Esteso: Essendo aperto 24 ore al giorno, i trader possono operare in qualsiasi momento, adattandosi ai loro fusi orari e stili di vita.

- Leverage: Il Forex offre la possibilità di usare la leva finanziaria, permettendo ai trader di controllare posizioni di grande valore con un piccolo capitale iniziale.

Rischi del Trading nel Forex: Nonostante le opportunità, il trading nel Forex comporta anche rischi significativi, soprattutto a causa dell’uso della leva finanziaria che può amplificare sia i profitti sia le perdite. I movimenti di prezzo nel Forex possono essere influenzati da numerosi fattori, inclusi cambiamenti politici, economici, e tassi di interesse.

Il mercato del Forex offre opportunità uniche, ma richiede anche una comprensione approfondita dei meccanismi di mercato e una gestione attenta del rischio. Che tu sia un trader esperto o un principiante, è essenziale educarsi, praticare, e sviluppare una solida strategia di trading prima di immergersi nel mondo del Forex. Con la giusta preparazione e mentalità, il Forex può essere un campo stimolante e potenzialmente redditizio per il trading online.

Nella Community lavoriamo ogni giorno per sviluppare nuove idee a basso rischio, per rendere un business che di base è rischioso, un business a basso rischio. Partecipa alle live da YouTube ogni giorno alle 15:30, scoprirai come tutto questo è possibile.

Comprensione del Trading Online: Sfruttare la Leva Finanziaria e la Gestione del Rischio per il Successo

Il trading online è diventato una modalità popolare e accessibile per investire sui mercati finanziari. Un aspetto cruciale di questa attività è l’uso della leva finanziaria, che permette ai trader di operare con capitali molto superiori rispetto a quello effettivamente investito. Adesso vedremo come funziona il trading online, con particolare attenzione all’uso della leva 1/30 e all’importanza della gestione del rischio. Tutte queste tematiche vengono trattate in modo approfondito nel blog e nella nostra community.

Il trading online è diventato una modalità popolare e accessibile per investire sui mercati finanziari. Un aspetto cruciale di questa attività è l’uso della leva finanziaria, che permette ai trader di operare con capitali molto superiori rispetto a quello effettivamente investito. Adesso vedremo come funziona il trading online, con particolare attenzione all’uso della leva 1/30 e all’importanza della gestione del rischio. Tutte queste tematiche vengono trattate in modo approfondito nel blog e nella nostra community.

Cos’è il Trading Online: Il trading online è l’atto di comprare e vendere asset finanziari tramite piattaforme online. Gli asset possono includere azioni, obbligazioni, valute (Forex), materie prime, e altri strumenti finanziari. I trader possono accedere ai mercati globali da qualsiasi parte del mondo, utilizzando solo un computer o un dispositivo mobile e una connessione internet.

La Leva Finanziaria nel Trading Online: Uno degli aspetti più attraenti del trading online è la possibilità di utilizzare la leva finanziaria. In pratica, la leva permette ai trader di aprire posizioni di un valore molto superiore al loro capitale iniziale. Ad esempio, con una leva di 1/30, un trader può muovere un capitale 30 volte maggiore rispetto al proprio investimento iniziale. Questo significa che con un capitale di 1.000 euro, si può teoricamente operare su una posizione del valore di 30.000 euro.

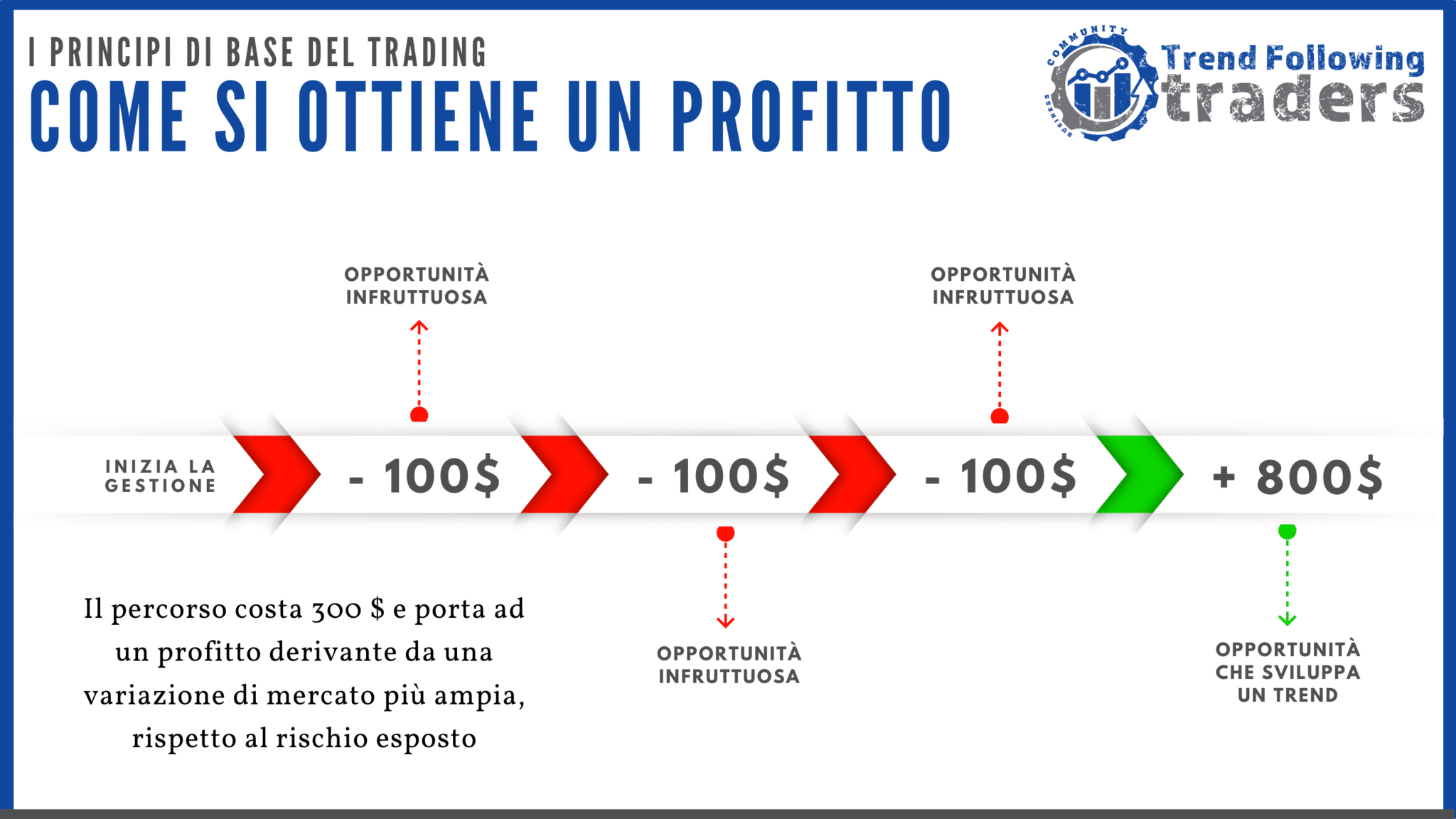

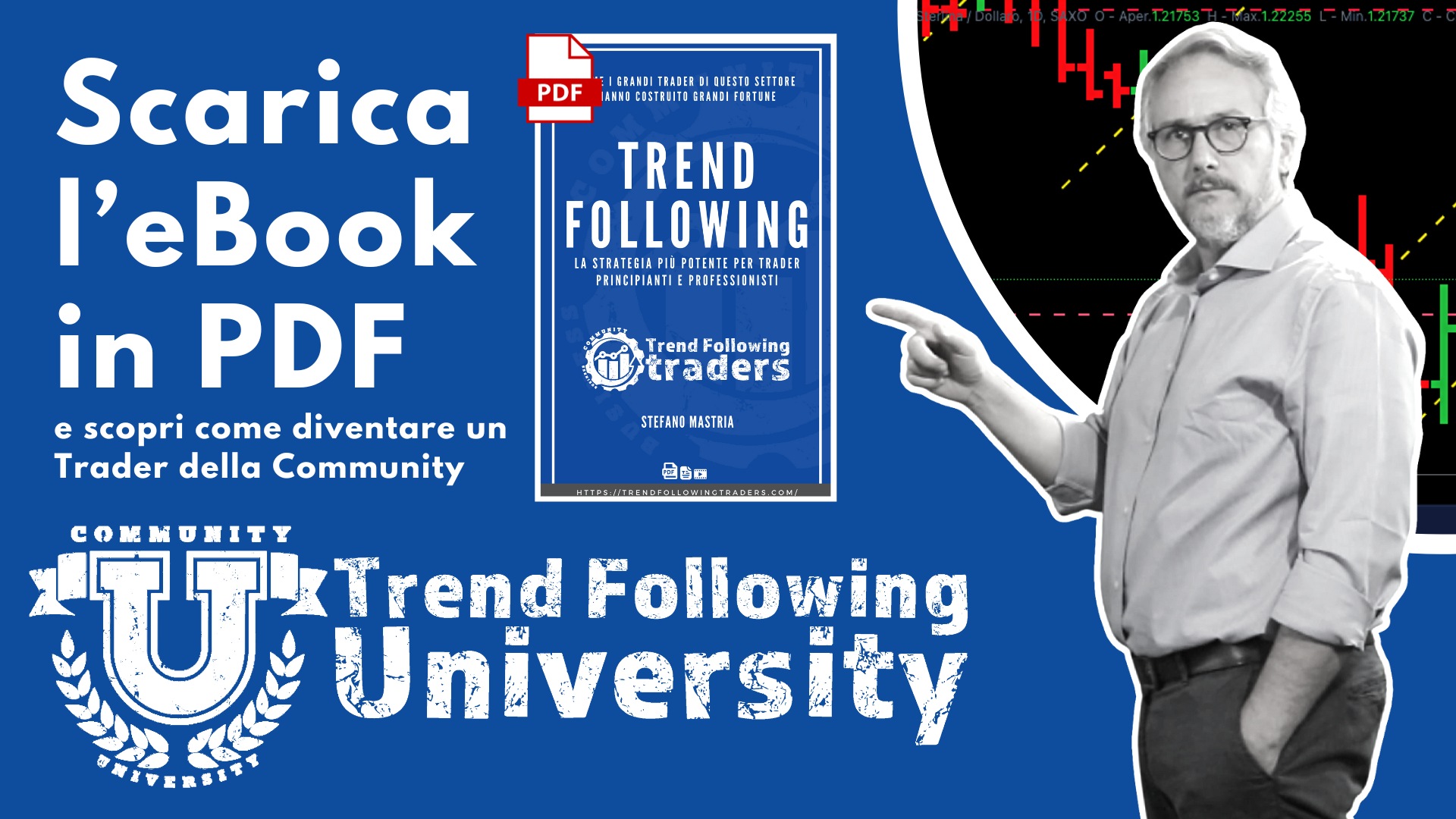

Vantaggi e Rischi della Leva Finanziaria: Mentre la leva può amplificare significativamente i potenziali profitti, aumenta anche il rischio di perdite proporzionalmente maggiori. È fondamentale che i trader comprendano come la leva può influenzare sia i guadagni sia le perdite. Una gestione attenta del rischio è quindi indispensabile.

Gestione del Rischio nel Trading Online: La gestione del rischio è il pilastro fondamentale per il successo nel trading online. Questa pratica include l’impostazione di stop-loss per limitare le perdite potenziali, la diversificazione del portafoglio, e la comprensione approfondita dei mercati e degli asset su cui si opera. È essenziale operare con una strategia ben definita e mantenere un controllo emotivo, evitando decisioni impulsive guidate da emozioni come l’avidità o la paura.

Gestione del Rischio nel Trading Online: La gestione del rischio è il pilastro fondamentale per il successo nel trading online. Questa pratica include l’impostazione di stop-loss per limitare le perdite potenziali, la diversificazione del portafoglio, e la comprensione approfondita dei mercati e degli asset su cui si opera. È essenziale operare con una strategia ben definita e mantenere un controllo emotivo, evitando decisioni impulsive guidate da emozioni come l’avidità o la paura.

Il Ruolo del Blog e della Community: Nel nostro blog e nella nostra community “Trend Following Traders”, ci dedichiamo a educare i nostri membri sulle dinamiche del trading online. Copriamo argomenti che spaziano dall’uso efficace della leva finanziaria alla gestione avanzata del rischio. Offriamo guide, consigli pratici, analisi di mercato, e un supporto continuo per assicurare che i nostri membri siano ben preparati per affrontare i mercati.

Attraverso articoli dettagliati, video tutorial e discussioni interattive, spiego come funziona tutto il business del trading online, dall’inizio alla fine. Il trading online, con la sua accessibilità e le potenzialità offerte dalla leva finanziaria, presenta opportunità uniche per gli investitori. Tuttavia, la chiave per sfruttare queste opportunità sta nella comprensione profonda dei meccanismi di mercato e nella rigorosa gestione del rischio. Nel blog e nella nostra community “Trend Following Traders”, ci impegniamo a fornire una formazione completa su tutti gli aspetti del trading online, assicurando che i nostri membri siano equipaggiati per raggiungere il successo in questo dinamico settore.

Indicazioni per lo studio del Trend Following partendo da zero

Come ho già detto i libri di Michael Covel sono un punto di riferimento per studiare il trend following partendo dalle origini. Mentre per lo studio del trading, partendo dalle basi suggerisco sempre lo studio del libro di Joe Ross Day Trading, è stato il primo che ho studiato e mi è stato di grande utilità, sia sotto un profilo tecnico, che psicologico. Anche Trading come Business sempre di Joe Ross è una validissima scelta. Questi libri si acquistano solo tramite il sito ufficiale di Trading Educators.

Sfrutta il materiale gratuito presente nel blog per studiare i primi argomenti e poi iscriviti alla community, per seguire il percorso formativo di circa 12 mesi per diventare un Trader della Community. Imparerai 5 metodi di trading, per sfruttare le potenzialità del Trend Following. Dai uno sguardo anche alle mie idee di trading pubblicate su Trading View, sopratutto per Eur/Usd e Gbp/Usd i due mercati principali nel nostro settore. Se hai bisogno di fare domande, scrivimi quì di seguito.

#domande

![Corso di Trading Online per Principianti: Guida Pratica [8 Video]](https://trendfollowingtraders.com/blog/wp-content/uploads/2023/09/Corso-di-Trading-Online-per-Principianti-Guida-Pratica-800x450.jpg)

Il Trend Following è una strategia di trading che ha radici nel passato. In questo articolo introduttivo, ti spiegherò le origini del Trend Following, ed suo sviluppo attraverso il lavoro di Richard Dennis, uno dei più grandi trader che il nostro settore ha avuto. Tutte le informazioni condivise, sono volte a fornire una comprensione approfondita del Trend Following, una strategia chiave nella nostra community di “Trend Following Traders”. Se hai dimestichezza con la lingua inglese,

Il Trend Following è una strategia di trading che ha radici nel passato. In questo articolo introduttivo, ti spiegherò le origini del Trend Following, ed suo sviluppo attraverso il lavoro di Richard Dennis, uno dei più grandi trader che il nostro settore ha avuto. Tutte le informazioni condivise, sono volte a fornire una comprensione approfondita del Trend Following, una strategia chiave nella nostra community di “Trend Following Traders”. Se hai dimestichezza con la lingua inglese,  Richard Dennis e i Turtle Traders: Una pietra miliare nella storia del Trend Following è il famoso esperimento condotto da Richard Dennis negli anni ’80. Dennis, un trader di grande successo, riteneva che il trading potesse essere insegnato a chiunque avesse la disciplina di seguire delle regole precise. Per dimostrarlo, formò un gruppo di novizi, soprannominati “Turtle Traders”, ai quali insegnò le sue strategie di Trend Following. Questi trader, seguendo regole stringenti ed approcci sistematici, ottennero risultati eccezionali, dimostrando l’efficacia del Trend Following. Si deve anche dire però, che alcuni partecipanti meno disciplinati, non riuscirono ad ottenere risultati. Il trading non è per tutti, ma solo per chi ha un reale interesse ed investe il proprio tempo diventare un trader migliore. Spesso non è questione di soldi o di possibilità, ma piuttosto di passione ed impegno.

Richard Dennis e i Turtle Traders: Una pietra miliare nella storia del Trend Following è il famoso esperimento condotto da Richard Dennis negli anni ’80. Dennis, un trader di grande successo, riteneva che il trading potesse essere insegnato a chiunque avesse la disciplina di seguire delle regole precise. Per dimostrarlo, formò un gruppo di novizi, soprannominati “Turtle Traders”, ai quali insegnò le sue strategie di Trend Following. Questi trader, seguendo regole stringenti ed approcci sistematici, ottennero risultati eccezionali, dimostrando l’efficacia del Trend Following. Si deve anche dire però, che alcuni partecipanti meno disciplinati, non riuscirono ad ottenere risultati. Il trading non è per tutti, ma solo per chi ha un reale interesse ed investe il proprio tempo diventare un trader migliore. Spesso non è questione di soldi o di possibilità, ma piuttosto di passione ed impegno.

Ciao Stefano,

mi chiamo Giuseppe 47 anni e ti scrivo perchè mi sono imbattuto nel tuo portale. In pratica sono un ex buyer della grande distribuzione che ha perso il lavoro da gennaio 23 perchè l’azienda ha deciso di chiudere, appassionato da questo mondo da sempre, sto seguendo già un blog di ragazzi che danno delle nozioni e spunti operativi in rete ed ho letto qualche libro (Elder) senza però essermi buttato sui grafici per fare pratica.

Dopo questa breve presentazione volevo chiederti come fare per seguire un filo conduttore nel tuo blog e studiare, insomma c’è un ordine su youtube o nel blog come materiale da leggere?

Mi complimento per il tuo blog e per la tua professionalità

Grazie

Saluti

Giuseppe Costa

Ciao Giuseppe,

ultimamente ho pubblicato questo corso, per fornire una guida utile a chi parte da zero: https://trendfollowingtraders.com/blog/corso-forex/

Sono 10 video, dove ho riportato una serie di argomenti in ordine, poi fammi sapere se gli argomenti ti sono chiari.

Ciao Stefano,

Complimenti per la qualità (e quantità) di contenuti gratuiti che rilasci in questo blog! È veramente un bel segnale di trasparenza e spero di riuscire a mettere a frutto tutta questa conoscenza per poi entrare a far parte della community.

Avrei una domanda veramente molto basica, ma anche molto pratica: per fare trading (in demo e poi in live), va bene collegare Tradingview con IBKR (o altro broker)? Trovo la TWS di Interactive veramente molto complessa e poco utile al metodo cash – che vorrei provare. Invece, Trading View è molto più intuitiva. Ci sono downsides nell’utilizzarla (immagino, problemi di latency, sicurezza dei dati,…altro che non sto immaginando)?

Grazie mille e complimenti ancora!

F.

Ciao Fabio,

io preferisco usare TradingView per fare analisi e prendere decisioni, non per trasmettere ordini. Poi ho una serie di conti metatrader per trasmettere gli ordini al broker. IBKR non lo conosco, lavoro principalmente con Swissquote, nel menù del blog trovi il link per aprire i conti demo. Ricorda comunque di trovare un broker non troppo commerciale, si deve porre più come un partner. Capisci se il broker è troppo commerciale, quando vuoi suggerire segnali o in casi più gravi ti chiama per aumentare il rischio delle posizioni o per obbligarti ad operare a modo loro.

Buongiorno,

come ci si collega alla live?

Dall’home page del canale youtube